《大賣空》與次貸危機: 你該聽信權威,還是聽信瘋子?

讓我們陷入困境的不是無知,而是看似正確的謬誤論斷。

最近基於興趣研究了一點經濟和金融,然後被推坑看了《大賣空》這部電影,內容講述的是 2008 年引發全球金融海嘯的美國次貸危機爆發前的故事。說實在看完後內心還蠻震驚的,但因為在這方面學識淺薄,當下有些東西沒有非常懂,決定透過這篇文章來事後做點整理,釐清整部電影的故事內容,順便發表些自己的小感想。

怕你跟我ㄧ樣國高中沒認真上過半堂公民課,這篇文盡量用簡單的說法介紹電影中金融相關的背景知識。

今天一個人跟你借錢,對方的信用如何?他會不會借了以後捲款逃跑?會不會一下子花光光沒能力償還?這些都是交易中可能存在的信息不對稱。但如果你把錢存進銀行,而有人跟銀行借錢,銀行就會投入精力去調查借款人是否信用良好,依此判定是否要貸款給借款人。

換言之,「銀行」這東西在概念上,就是個幫忙消除信息不對稱的金融中介機構。它讓很多人把錢存進去,再把這些錢借給信用良好但當下需要錢的人,依此達成良性的貨幣流動。而在銀行對借款人的調查之下,借款人的信用就會被予以評級,信用最低的級別是次級,借給這些「次級人群」的錢就被稱為次級債,又稱次貸。

在 2000 年左右,為了應變美國的經濟衰退,政府希望透過增加市場上貨幣的流動來促進經濟的成長,於是開始推動銀行降息政策來刺激經濟。降息的效果是讓借錢要償還的利息變低,而存錢能獲取的利息也變低,這會造成大家想盡量跟銀行借錢而非把錢存入銀行,結果就是讓市場上有更多貨幣在流動。

同時,布希政府開始放寬房地產貸款的條件。為了鼓勵讓「次級人群」(某方面來說算是社會的弱勢族群)能跟銀行借到錢買房,還推動了 ARM(Adjustable Rate Mortgage,又名可調整利率貸款),也就是在前幾年期間只收你比較低的利息,等到五六年後再把利息漲回去。這吸引了更多的次級人群跑到銀行貸款。

這兩件事造成了最終釀造次貸危機的第一個關鍵因素:在降息和 ARM 的推動下,信用低的人變的可以跟銀行大量借錢買房了。整個房地產的市場也因而開始供不應求,導致房價不斷上升,逐漸形成泡沫。

第二個釀造次貸危機的關鍵因素是資產的證券化。這個概念上簡化是這樣:A 跟銀行借 100 萬,五年後要還 110 萬的債,那銀行就把這 110 萬的債務轉換成 105 萬的證券賣出,買家購買後只要等五年,就可以獲得 110–105 = 5 萬的收益。為什麼銀行要這麼做呢?因為把錢外借後,這些債沒辦法立即轉換回現金。但透過把債務做成證券,然後用稍微便宜一點的價格賣出去,就能立即套現,讓他們擁有有更多的流動資金。

而針對各式不同的債務變成的證券,會有銀行之外理論上應該公正的信用評級機構評估風險,針對「最終收回現金的可能性」給予評級,級別從最高到最低依次為 AAA、AA、A、BBB、…、CC、C。

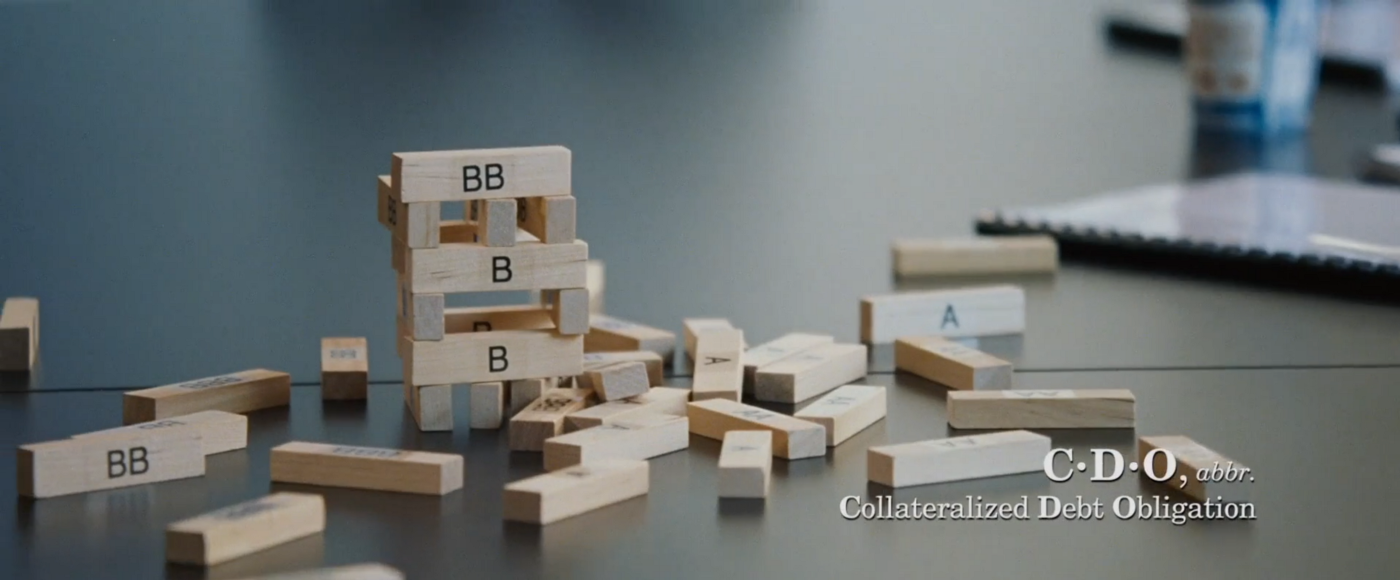

當然,這些證券通常不會像前面的例子那樣只由單一債務組成,而是由各種不同的債務包裝起來。比方說,A、B、C、D 這四個人信用良好,也就是銀行評定的高級人群,他們所舉的債都是 AAA 級。而 E、F 是次級人群,舉的債是 BB 級和 CCC 級。那華爾街可能就會把 A、B、C、D、E、F 等人的債透過比例分配包在一起變成一個債務包,裡面有 90% AAA 級債和 10% 其他級別的債。這種債務組合構成的證券,就是所謂的 CDO(Collateralized Debt Obligation,又名債務憑證)。像這樣的 CDO 會被信用評級機構評為什麼等級呢?

華爾街會說服他們:是 AAA 級。

可怕的事情就這麼發生了。

AAA 級的 CDO 和少部分低級的 CDO 包起來後,又會變成更新的 AAA CDO。原本的 CDO 包含 90% 的 AAA 債,再包一次就剩 81%、包兩次變 72%……依此類推,這些 CDO 的品質不斷地被稀釋。一份 CDO 背後可能涵蓋了千百筆的債務,根本無從調查起。而 AAA 級 CDO 的真實級別可能只有 B。

更誇張的是,CDO 的概念可以擴張成各種不同的形式,而人們根本不知道裡面到底包含了什麼。在《大賣空》裡四派主角群裡頭,避險基金經理人馬克·鮑恩和一名 CDO 擔保經理有這麼一段對話:

「等等,再說一遍。CDO『A』包含 CDO『B』的一部分,但是 CDO『B』又包含 CDO『A』的一部分,而它們又被放進了 CDO『C』裡面?」

「對,那叫 CDO 的平方, CDO 的 CDO。還有一種 CDO,賭的是你和你掉期交易的輸贏,我們叫綜合性CDO。」

「這真的他媽瘋了(That is fucking crazy.)」

「不,它超厲害。(It’s not. It’s awesome.)」

這就是當時的金融情況:CDO 被包來包去,用各式各樣的形式賣進賣出,投機者在這當中透過各種槓桿效應來換取利益。但在這些 CDO 背後,風險被大大低估,有非常多的次貸存在裡頭,背負次貸的次級族群在 ARM 的推行當下只需要支付極低的利息,違約率較低。但只要等到幾年後,當 ARM 的貸款利息回漲時,BOOM!大量違約就會出現,次級族群會開始無力償還貸款,進而放棄他們的房子。

但基於無追索權,銀行只能將房子沒收,不能要求追討這些次級族群的其他財產,此時 CDO 的價值就變成由房價來決定。然而大量違約下,銀行們被迫要把沒收的這些房子放到市場拍賣套現,導致房地產供過於求、房價暴跌,幾乎所有的 CDO 都難逃巨幅貶值,持有這些 CDO 的投資銀行將會一個接一個倒下。

主角之一的基金操盤手麥可·貝瑞正是在一開始注意到這些 CDO 的高風險,開始找大量的投資銀行做 CDS(Credit Default Swap,又名信用違約掉期),概念上就是替一堆 CDO 買保險:麥可付投資銀行一些錢,如果 CDO 違約,投資銀行就要把違約造成的虧損給他。反之如果沒違約,這筆錢就白白送給投資銀行當保費。

正如同電影開頭中,索羅門兄弟銀行的路易斯·拉涅利所講的:「你們都有普通的住房抵押貸款。固定利率,三十年期。風險小、回報低,對吧?但當你把成千上萬的貸款綁在一起,突然間投資收益上升了但風險依然很小,因為它們是住房抵押貸款。誰會不還住房抵押貸款呢?」

當時大家都認為,住房貸款不可能拿不回來。即使是次級人群貸的款也一樣。對投資銀行來說,這些 CDO 怎麼可能違約?你過來辦 CDS 不是白白給我送錢嗎?於是所有人都把麥可·貝瑞當瘋子,並讓他簽下了大量的 CDS。

只是所有人都錯了。

在電影中,我們可以看到馬克·鮑恩和他的團隊親自去對這些住房貸款做實地調查:

「這些貸款裡,有多少是 ARM?」

「大部分都是。應該有 90% 都是 ARM。」

「你們的公司不去核實他們的財務狀況嗎?」

「如果我周五下午簽下一筆貸款,周一早上就會有大銀行把它買走。」

此時你可能會想,那些信用評級機構在搞什麼?他們難道不知道這些 CDO 的風險被大大低估了嗎?馬克和信用評級機構之一的標準普爾公司就有這麼一段質問:

「你能給出過去一年經你查證後,沒能獲得銀行想要的 AAA 評級的例子嗎?」

「如果我們不這麼評,他們就會去找隔壁的穆迪評級了。如果我們不配合,他們就找我們的對手。這不能怪我們,規則就是這麼定的。」

信用評級機構為了市場競爭而失去公正、銀行不用心考察貸款人的信用、沒人注意到 ARM 期限到期後漲息可能造成的違約……直到 2008 年,期限一到、房地產泡沫破掉,整個金融界在大量 CDO 貶值與償還 CDS 的高壓下垮台了。電影裡的主角們,不論之前如何宣揚這些危機的觀點,幾乎沒有人願意聽,大家將他們視為瘋子、被害妄想,給予嘲諷、謾罵跟不信任。但在這段期間,他們建立了無數的 CDS,成為金融垮台的那刻的最終受益者。

令人難過的事,縱使主角最終獲得了勝利,但它造成的後果實在太過淒慘,讓人開心不起來。

「你們在跟美國經濟對賭。也就是說,要是賭贏了,人們會無家可歸。人們會失去工作。人們會失去退休存款。人們會失去養老金。失業率每上升 1% 就有四萬人死亡,你們知道嗎?」

金融的立意應是良好的:有效的分擔風險、讓資金往需要它的地方流動、解決信息的不對稱、替事物正確的評估價值。然而不像物理將複雜的世界抽象化成簡單的概念,在《大賣空》裡面的金融世界在做的,似乎更像是將簡單的概念複雜化成艱澀的術語,然後將人們蒙蔽在術語外,掩蓋背後在發生的可怕事實。這樣的結果難免讓人感到悲哀。

而對我個人來說,會對這部電影特別有感,還有很大部分是因為在看的過程中很能投入到幾個主角情緒裡頭。因為這些年來,自己常常在做的,就跟麥可、馬克、傑瑞德、查理和吉米等主角們在電影裡做的ㄧ樣:總覺得自己看到了一些別人沒看到的、卻極為驚悚的事實,但是在試圖做出辯證、試圖去說服和警告別人的過程中,卻很常被視為瘋了。由於自己也沒辦法 100% 保證正確的證明自己的觀點,有時又會懷疑會不會其實我才是那個愚蠢的、看不清世界的人,只能頂著自以為擁有的批判性思考和開放態度,繼續向前接受各種不同的資訊、並做出一個接一個難以讓人接受的結論。

「讓我們陷入困境的不是無知,而是看似正確的謬誤論斷」-馬克·吐溫

這是《大賣空》這部電影的開頭,也是它帶給我的最大警惕。